Ratgeber, 21.12.2022

Die Steuererklärung nach dem Hausbau

Einen Hausbau finanzieren die Wenigsten aus der Portokasse. Da lassen sich doch bestimmt Steuern sparen, fragt sich so mancher Bauherr – Tipps für die Steuererklärung.

Ein Haus zu bauen ist eine bedeutende Entscheidung – auch finanziell. Die meisten Bauherren tätigen hierfür die größte Ausgabe ihres Lebens. Den Großteil des Geldes bekommt der Haushersteller, aber auch die Behörden verdienen mit, etwa bei der Grunderwerbssteuer. Wer hingegen seine Ausgaben steuerlich geltend machen möchte, hat beim Hausbau an sich nur wenige Möglichkeiten. Denn bei einem Fertighaus schließt der Bauherr einen Werkvertrag mit dem Hersteller ab. Bei einem solchen Vertrag sind keine Steuerersparnisse vorgesehen. Gleichwohl gibt es Hinweise und Tipps, die Sie für Ihre Steuererklärung im Hinterkopf behalten sollten.

Beim Grundstückskauf

Die Grunderwerbssteuer sparen

Wer in Deutschland ein Grundstück erwirbt, muss Grunderwerbssteuer entrichten. Je nach Bundesland finden sich Grundsteuersätze zwischen 3,5 und 6,5 %, die mit dem Kaufpreis verrechnet werden. Diese müssen zuerst an das Finanzamt gezahlt werden, bevor eine Unbedenklichkeitsbescheinigung ausgestellt wird, welche für den Grundbucheintrag nötig ist. Allerdings gibt es auch eine Befreiung der Grundsteuer. Diese gelten für Grundstücke, die maximal 2.500 Euro kosten sowie für verschenkte Grundstücke. Bei Grundstücksschenkungen muss dem Schenkenden allerdings ein lebenslanges Wohnrecht eingeräumt werden. Hier könnten etwa ein Mehrgenerationenhaus oder eine separate Einliegerwohnung Anreize schaffen. Außerdem ist der Kauf von Grundstücken aus erstem Verwandtschaftsgrad von der Grunderwerbssteuer befreit, also wenn zum Beispiel Eltern ihrem Kind ein Baugrundstück verkaufen.

Expertentipp: Immer separat abrechnen

Wer ein Grundstück von einem Makler kauft, zahlt dessen Vermittlungsgebühr sowie darüber hinaus für dessen Beratungsleistungen. Wer zwei separate Rechnungen erhält, kann die Beratungsleistungen über die Werbungskosten steuerlich absetzen. Gleiches gilt möglicherweise für weitere Dienstleistungen, die Sie rund um den Grundstückskauf in Auftrag geben, wie zum Beispiel ein Bodengutachten oder die Erschließung. Achten Sie darauf, dass aus der Rechnung klar hervorgeht, dass es sich um Honorarkosten handelt, damit Sie diese bei der Steuererklärung mit einreichen können.

Expertentipp

Beim Bau und Innenausbau

Was ist Wohn-Riester?

Angehende Baufamilien sollten sich mit dem Thema Wohn-Riester auseinandersetzen, da Steuervorteile, staatliche Zuschüsse und Zinsersparnisse winken und sich finanziell positiv auf die Steuerklärung auswirken können.. Letztlich ist ein Wohn-Riester-Darlehen ein normaler Immobilienkredit, wobei sich hier für die angehende Baufamilie Steuervorteile und Zulagen ergeben. Soll der Hausbau als Teil der Altersvorsorge dienen, profitieren Sie bereits während der Bauphase von staatlichen Zuschüssen, was nicht ungenutzt bleiben sollte. Wohn-Riester wird klassisch von Bausparkassen, Banken sowie Versicherungen angeboten.

Selbst einziehen oder Haus vermieten?

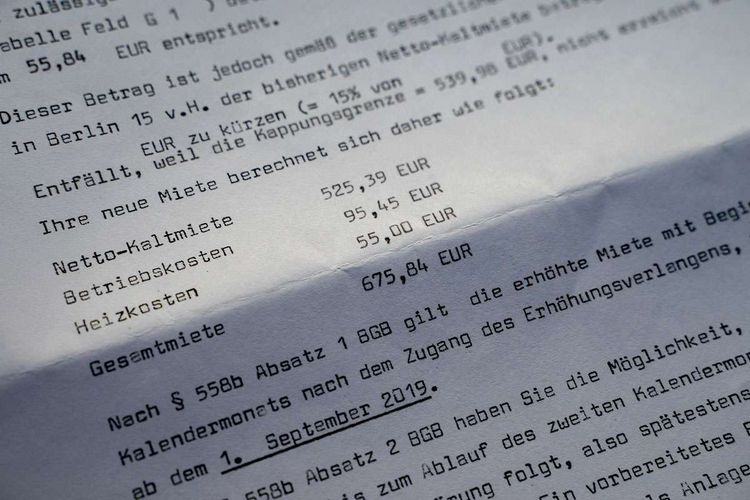

Wird das gekaufte bzw. gebaute Haus für den Eigenbedarf genutzt, können Baufamilien zwar keine steuerlichen Erleichterungen erwarten. Allerdings werden Sie durch Wohn-Riester und KfW-Förderungen besonders gefördert. Wer hingegen sein Haus vermietet, darf alle Steuern in der Steuererklärung für das Finanzamt angeben und diese über Jahre abschreiben lassen. Die Einsparungen lassen sich zum Beispiel für Sondertilgungen verwenden, um schneller schuldenfrei zu sein. Zusätzlich können die laufenden Kosten wie beispielsweise Schuldzinsen für eventuelle Kredite als Werbungskosten abgesetzt werden.

Der Vorsteuerabzug bei einer Photovoltaik-Anlage

Erneuerbare Energien wie eine Photovoltaik-Anlage können auch steuerlich geltend gemacht werden, sofern der erzeugte Strom kontinuierlich an einen Energieversorger verkauft wird. Da der private Betreiber als Unternehmen angesehen wird, kann bei der Rechnungsstellung die Umsatzsteuer bereits abgezogen werden. Konkret sieht das wie folgt aus: Ein Vorsteuerabzug aus den Herstellungskosten kann der Privatbetreiber nur so weit beanspruchen, wie er das Gebäude für die Stromlieferungen in einem unternehmerischen Sinn an einen Energieversorger nutzt, was allerdings mindestens 10 Prozent der Gesamtnutzung ausmachen muss. Wenn der Eigenverbrauch der Photovoltaik-Anlage also zu hoch ist, gilt dieser Vorsteuerabzug nicht.

Den Treppenlift in der Steuererklärung absetzen

Ein Treppenlift kann als außergewöhnliche Belastung gesehen werden, sofern der Einbau bei einem Bewohner medizinisch notwendig ist. Dies gilt grundsätzlich für alte, behinderte und kranke Menschen, sofern ein Amtsarzt die medizinische Notwendigkeit des Einbaus bescheinigen kann und die Krankenversicherung einen Teil übernimmt. Dann sind die Einbaukosten problemlos steuerlich abzugsfähig. Die Steuererstattung richtet sich immer nach den Jahreseinkünften der Pflegenden. Am Beispiel eines Paars mit einem pflegebedürftigen Menschen im Haus könnte dies so aussehen: Die Einbaukosten liegen beispielhaft bei 15.000 Euro. Beträgt das gesamte Jahreseinkommen 90.000 Euro können 4 Prozent als Steuererstattung in der Steuererklärung geltend gemacht werden, was 3.600 Euro entspricht. Diese können dann von den 15.000 Euro abgezogen werden.

Nach dem Hausbau

Werbungskosten lassen sich steuerlich absetzen

Eine gängige Form, um sich nach dem Hausbau steuerliche Vorteile zu sichern, sind die jährlichen Werbungskosten. Diese werden mit maximal 1.200 Euro abgesetzt. Unter Werbungskosten fallen jegliche Handwerksdienstleistungen, die am Eigenheim gemacht werden. Sie beziehen sich dabei rein auf die Lohnkosten der tätigen Handwerker. Steuern auf Materialien dürfen hingegen nicht abgesetzt werden. Abzugsfähig sind beispielsweise auch der Schornsteinfeger und der Heizungsinstallateur, die Sie in der Steuererklärung angeben sollten.

Das Homeoffice steuerlich absetzen

Wer von zuhause aus arbeitet, kann die anfallenden Steuern für das Homeoffice absetzen. Zwar ist dies heute längst nicht bei jeder Berufsgruppe möglich, doch spätestens seit Frühjahr 2020 fand bei vielen Arbeitgebern ein Umdenken statt, selbst wenn der Arbeitgeber dem Arbeitnehmer an einem anderen Ort – in der Regel am Firmensitz – einen Arbeitsplatz eingerichtet hat. Grundsätzlich können Gewerbetreibende, Selbstständige sowie Rentner seit längerem die Kosten für ein Arbeitszimmer von der Steuer absetzen.

Besonderheit: Für 2020 sowie 2021 können alle im Homeoffice tätigen Menschen eine Homeoffice-Pauschale angeben, die mit 5 Euro pro Tag festgesetzt ist. Die jährliche Gesamtsumme wird bei 600 Euro in der Steuererklärung gedeckelt.

Das Arbeitszimmer im Gartenhaus

Eine weitere Besonderheit bildet das Arbeitszimmer im Gartenhaus, da hierbei mehrere Steuerprobleme auf einmal gelöst werden können. Sämtliche Kosten für Kauf, Einrichtung, Heizung und Betriebskosten können als Werbungskosten oder Betriebsausgaben deklariert werden. Nachfolgend finden Sie einige steuerliche Vorteile:

- Das Arbeitszimmer im eigenen Garten gilt als außerhäusliches Arbeitszimmer, was dem Arbeitenden viele kritische Fragen durch das Finanzamt erspart.

- Als bewegliches Wirtschaftsgut lässt sich der Kaufpreis des Gartenhauses 16 Jahre lang mit 6,25 Prozent jährlich abschreiben.

- Zudem erhalten Umsatzsteuerpflichtige die im Kaufpreis enthaltene Mehrwertsteuer als Vorsteuer zurück.

Damit diese steuerlichen Vorteile in der Steuererklärung problemlos durchgehen, sollte das Gartenhaus frei auf dem Grundstück stehen und komplett zum Arbeiten eingerichtet und als solches auch zu erkennen sein. Gartengeräte werden daher an einem anderen Ort aufbewahrt, um dies zweifelsfrei belegen zu können. Außerdem sollte das Gartenhaus ganzjährig nutzbar sein und im Regelfall eine Heizung aufweisen. Auch die Größe von 15 Quadratmetern sollte nicht zwingend überschritten werden, da die meisten Bundesländer bei dieser Größe keine Baugenehmigung fordern.

Weitere Steuertipps für den Garten

uch im Garten können jährlich bis zu 1.200 Euro Steuern eingespart werden, sofern Sie hierfür jemanden engagieren. Bereits für einfache Arbeiten wie Unkrautjäten oder Rasenmähen kann dies unkompliziert und unbürokratisch von der Einkommensteuerschuld abgezogen werden. Hierzu gehören:

- Gartenarbeiten

- Arbeiten ums Haus

- Haushaltshilfe als 400-Euro-Kraft bzw. auf Lohnsteuerkarte

Um Schwarzarbeit entgegenzuwirken, wurde dies 2006 von der Bundesregierung festgelegt, doch die Wenigsten wissen von diesen Einsparpotenzialen für Ihre Steuererklärung.

Zu steuerbegünstigten Gartenarbeiten und Arbeiten um das Haus gehören:

- Anlegen eines Gartenteichs

- Errichtung einer Grundstücksmauer oder eines Zaunes

- Errichtung eines Gewächshauses, Pergola, oder Spielplatzes

- Mähen des Rasens

- Pflanzung einer Hecke

- Pflasterung von Stellplätzen, Terrassen sowie Wegen

- Schnittarbeiten an Bäumen und Pflanzen

- Verlegung von Rollrasen

Ausnahmen hiervon sind:

- Tätigkeiten stehen nicht im Zusammenhang mit dem neugebauten Haus

- Befinden sich auf öffentlichem Gelände

- Materialkosten

- Entsorgung und Gutachtertätigkeiten